Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

9 способов определить местоположение iphone

Как найти iPhone с компьютера?

Предположим, что вы потеряли iPhone и никак не можете его найти самостоятельно. Используя персональный компьютер с подключением к сети Интернет и веб-интерфейс iCloud решить...

Читать далее

11 способов создания загрузочной флешки и записи iso-образа для windows 10

3 приложения для накрутки подписчиков в тик ток

7 способов справиться с хейтерами в социальных сетях

10 сайтов, которые помогут создать крутой логотип

3d моделирование в современном мире

10 лучших видеопроигрывателей для windows (от xp до 10-ки)

4 способа поделиться интернетом на мтс с одного телефона на другой

10 лучших машинок для удаления катышек

17track — китайский сервис отслеживания почтовых отправлений

Лучшее

Важно знать!

10 лучших бесплатных программ для записи видео с экрана: рейтинг 2020 года

Скриншотер

Скриншотер — одна из самых простых и малоразмерных программ для записи видео и игр с экрана ПК. Это бесплатное приложение от отечественных разработчиков позволяет в пару кликов мышью не только...

Читать далее

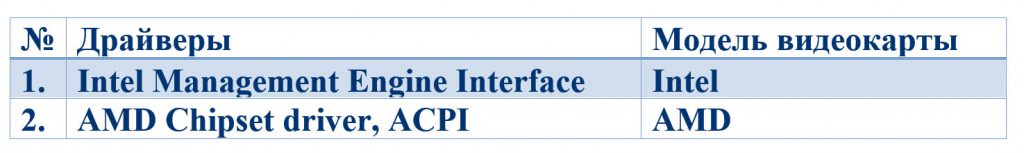

7 способов узнать какая видеокарта стоит на компьютере

14 лучших бюджетных смартфонов

50+ лучших сайтов для заработка денег

6 способов отключения узла службы локальной системы, грузящей диск windows 10

3 простых способа удалить звук из видео в windows 10

7 лучших утилит для восстановления удалённых данных

100 вдохновляющих вопросов, которые заставят вас задуматься о своей жизни

5 online word art generator websites free

5 простых советов, как составить инвестиционный портфель новичку

Новое

Обсуждаемое

Важно знать!

10 лучших программ для рисования на компьютере

MyPaint

Программа предназначена в большей степени для художников, работающих в классических жанрах. Она не столько разработана под рисование простых иллюстраций, сколько под создание художественных произведений,...

Читать далее

5 курортов россии, где уже в мае отлично подогрето море

7 лучших фитнес браслетов с пульсометром и давлением

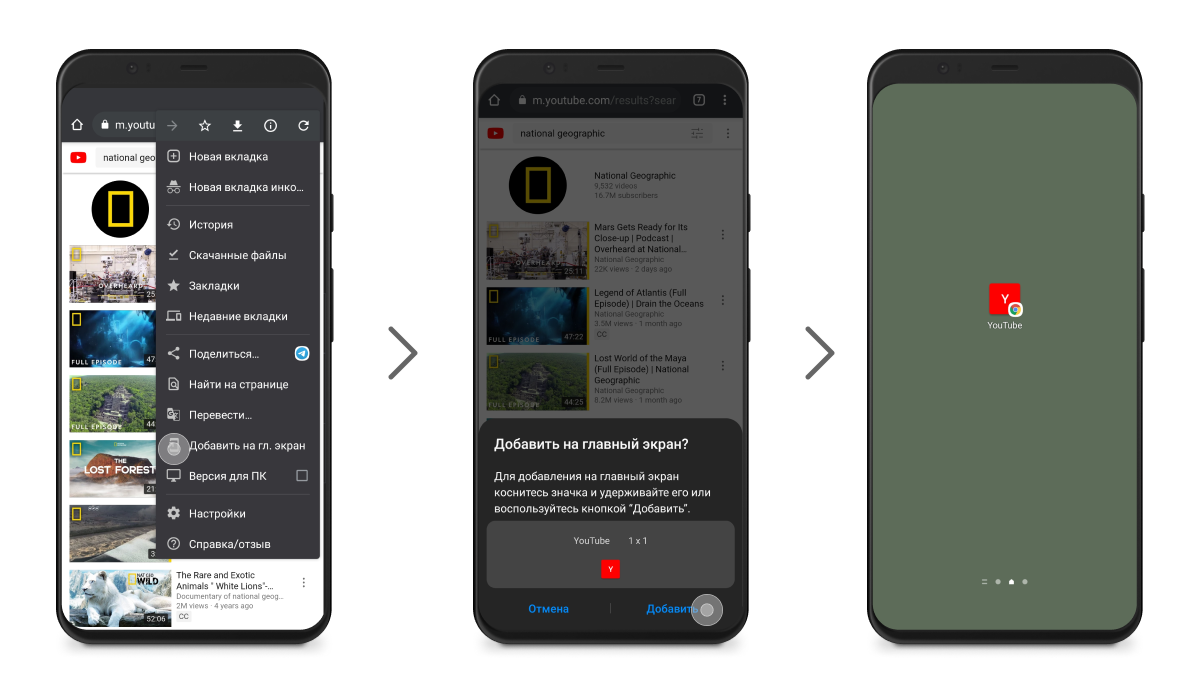

27 бесплатных и лучших приложений для android на 2021 год

29 сервисов виртуальных номеров для приема смс

25 бесплатных онлайн-курсов по веб-дизайну [2021]

33 захватывающих фильма о смысле жизни

2 этапа запуска восстановления системы виндовс 10 через командную строку

7 лучших книг по инвестированию

0xc000007b

Популярное

Актуальное

Важно знать!

121 название для беседы в вк

советы и примеры удачных названий

Как назвать группу в WhatsApp?

Название виртуального сообщества должно цеплять пользователей. Придумывая ему имя, необходимо учитывать следующие факторы:

Тема общения....

Читать далее

12 лучших игровых смартфонов

0x0000007e

10 отличных инструментов, для подбора правильного сочетания шрифтов

9 микропривычек, которые за год изменят вашу жизнь

30 лучших курсов по дизайну с нуля

25 идей для нового хобби и 50 ресурсов-помощников

21 книга о том, как построить гармоничные отношения с окружающими

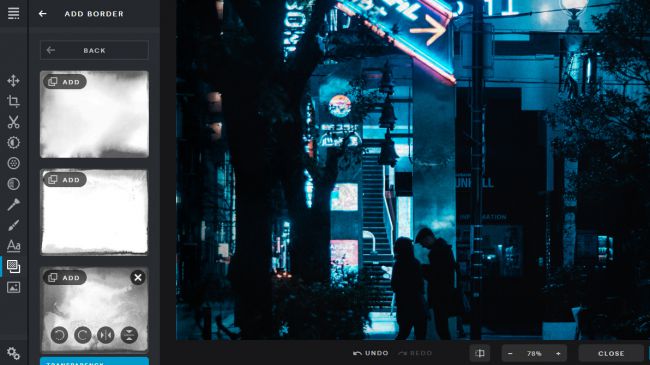

18 лучших графических редакторов, которые не стоят ни копейки

10 простых способов разблокировки графического пароля

Обновления

Статьи

Как начать инвестировать в криптовалюты: руководство для новичков

Статьи

Как начать инвестировать в криптовалюты: руководство для новичков

Криптовалюты стали одним из самых горячих тем в мире финансовых инвестиций и электронных платежей....

Статьи

Продвижение бренда в соцсетях: эффективные стратегии для онлайн-успеха

Статьи

Продвижение бренда в соцсетях: эффективные стратегии для онлайн-успеха

7 эффективных стратегий продвижения бренда в социальных сетях: советы и секреты успешного привлечения...

Статьи

Lineage 2: MMORPG — обзор и нюансы в многопользовательской онлайн-игре!

Статьи

Lineage 2: MMORPG — обзор и нюансы в многопользовательской онлайн-игре!

Выбрть высокорейтовый сервер – это значит, что шанс выпадения опыта и предметов повышен. Это делает...

Статьи

Плюсы и минусы windows 11

Статьи

Плюсы и минусы windows 11

Активация операционной системы является важной процедурой, которая обеспечивает ее легальное использование...

12 рабочих способов как скачать музыку с вк на компьютер бесплатно

12 рабочих способов как скачать музыку с вк на компьютер бесплатно

Качаем музыку на флешку

Подключите флешку к ПК и убедитесь, что в средстве «Компьютер» она распознаётся...

20 лучших брендов термобелья для взрослых и детей

20 лучших брендов термобелья для взрослых и детей

Лучшие производители мужского термобелья

Мужское термобелье из шерсти многослойно, поскольку создается...

6 способов отключения адаптивной регулировки автояркости в ос windows 10

6 способов отключения адаптивной регулировки автояркости в ос windows 10

Как отрегулировать яркость экрана компьютера, автоматически и вручную

Часто возникает надобность увеличить...

5 лучших приложений для фотопечати 2020 года

5 лучших приложений для фотопечати 2020 года

Создаем фото 3×4 онлайн

Под редактированием снимка рассматриваемого размера чаще всего подразумевается...

7 трюков для работы в word, о которых знает далеко не каждый

7 трюков для работы в word, о которых знает далеко не каждый

Поиск по словам и фразам через панель «Навигация»

Чтобы найти какую-либо фразу или слово в документе...

8 лучших блокировщиков рекламы

8 лучших блокировщиков рекламы

Как заблокировать рекламу на YouTube с помощью AdLock?

AdLock считается лучшим блокировщиком рекламы,...

6 причин, почему смартфон быстро разряжается

6 причин, почему смартфон быстро разряжается

Особенности использования

Батарея смартфона быстрее разряжается при интернет-серфинге, просмотре фильмов,...

11 главных вопросов, которые нужно задать работодателю на собеседовании

11 главных вопросов, которые нужно задать работодателю на собеседовании

Вопросы о должности и о самой работе:

1. Какие мои должностные обязанности? Первое, что вы стараетесь...